Карта рисков является одним из классических инструментов риск-менеджмента. На Западе ее широко используют для идентификации и мониторинга рисков. Более того, например, во Франции наличие карты коррупционных рисков является одним из требований антикоррупционного законодательства (Закон Sapin-II). Признавая необходимость применения лучших мировых практик в области управления рисками, применяют этот инструмент и в российских компаниях. Однако нередко карта рисков используется формально, только для того, чтобы показать потенциальным зарубежным инвесторам зрелось риск-менеджмента. В этой статье расскажем, почему стоит воспользоваться всеми преимуществами этого инструмента и как расширить его возможности.

Классическая карта рисков

Карта рисков представляет собой визуализацию наиболее существенных рисков в компании, оценку влияния мер, принимаемых для снижения их негативного воздействия. Подготовка карты включает в себя следующие этапы:

-

идентификация рисков;

-

определение вероятности реализации риска;

-

определение существенности негативного влияния риска;

-

ранжирование рисков по степени существенности.

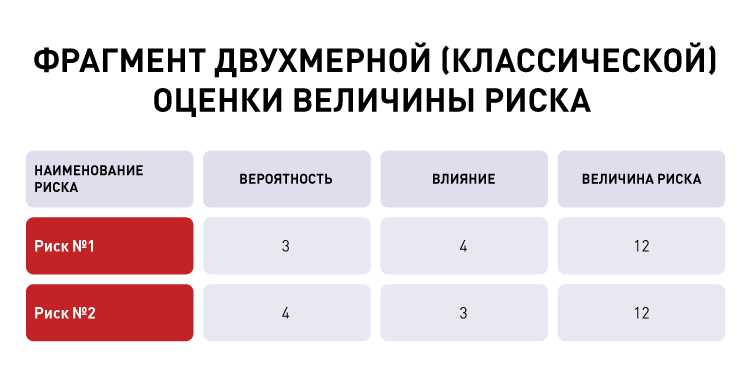

В этой таблице величина риска, полученная перемножением значения вероятности и значения влияния, является одинаковой для обоих рисков.

Актуальность карты рисков в современном мире

В последние годы интерес к использованию карты рисков как к реальному инструменту менеджмента вырос по нескольким причинам:

-

Резкое и существенное изменение бизнес-среды, в которой приходится работать компаниям: цифровизация, резкие колебания курса валют, смена потребительского поведения, изменения законодательства, геополитическая напряженность, которая спровоцировала «волну возмущения» в привычном порядке ведения финансово-хозяйственной деятельности, и т.д.;

-

В российском законодательстве стали появляться детальные требования к порядку управления рисками: например, Указание Банка России 716-П от 08.04.2020 «О требованиях к системе управления операционным риском в кредитной организации и банковской группе». В этой связи возникает вопрос о том, достаточно ли объективной является карта рисков, основанная на двухмерной модели. Нет ли необходимости расширить данную модель?

Многомерная карта рисков

Сейчас все чаще в карте рисков можно встретить еще один критерий, наличие которого помогает оценить зрелость риск-менеджмента в компании, – это скорость . Применительно к риск-менеджменту и карте рисков это скорость перехода от начала реализации риска до негативного воздействия события, которое стало возможным в результате этой реализации. Другими словами, это скорость, с которой компания должна стремиться отреагировать на наступление негативного события, связанного с реализацией риска.

Рассмотрим несколько примеров, чтобы показать, как эта скорость может меняться не только от типологии риска, но и от того, является ли организация кредитной или нет.

Пример 1. Риск ликвидности

Риск состоит в неспособности компании погасить своевременно и в полном объеме задолженность за счет соответствующих активов. Иными словами, риск – это вероятность того, что в момент погашения задолженности у организации не будет достаточно средств для этого.

Вероятность риска зависит от соотношения активов и обязательств по размеру и срокам погашения: чем больше дисбаланс между этими показателями, тем больше вероятность реализации риска.

Влияние риска оценивается каждой компанией самостоятельно и зависит от последствий непогашения конкретного вида обязательства и его размера , а также соответствующих юридических последствий.

Если подходы для оценки вероятности и влияния данного риска относительно похожи как для кредитных, так и для некредитных организаций, то влияние скорости оценивается по-разному.

В некредитных организациях, например, при неисполнении налоговых обязательств период времени от момента получения официального запроса от налоговых органов с требованием пояснений и погашения задолженности до момента выставления инкассового распоряжения для списания с расчетного счета задолженности в принудительном порядке может быть существенным.

В случае неоплаты задолженности поставщику за выполненные работы скорость зависит от договорных отношений либо от того, как быстро поставщик обратится в суд и как быстро суд рассмотрит претензию поставщика.

В кредитных организациях влияние на скорость оказывают не только несоблюдение обязательства договорных отношений, например, с контрагентом, но и быстрота реагирования Банка России на нарушение обязательных нормативов ликвидности, значения которых установлены для всех кредитных организаций. Соблюдение нормативов должно быть ежедневным, соответственно, в случае нарушения реакция Банка России будет оперативной и будет представлять собой применение мер к кредитной организации для устранения нарушения .

Таким образом, при прочих равных условиях скорость реализации риска в кредитных организациях выше.

Пример 2. Риск возможности набора линейного персонала

В последнее время многие компании вне зависимости от сектора экономики сталкиваются со сложностями набора линейного персонала: спрос на таких сотрудников превышает предложение. Риск состоит в том, что нехватка линейного персонала может привести к срыву операционной деятельности.

С учетом большей цифровизации процессов в финансовом секторе, сокращения банковских отделений скорость наступления негативных последствий при реализации риска в кредитных организациях при прочих равных условиях может быть ниже, чем, например, в предприятиях розничной торговли. Отсутствие линейного персонала в магазине розничной торговли может просто парализовать его функционирование, что приведет не только к потере товарооборота, но и к негативному влиянию на деловую репутацию компании.

Пример 3. Риск нарушения трудового законодательства

В случае нарушения трудового законодательства скорость наступления негативных последствий будет одинаковой как для кредитных, так и для некредитных организаций.

Как учитывать скорость при оценке существенности риска

Оценивая существенность риска, можно в классическую карту добавить еще один параметр – скорость. Тогда мы получим:

Формула расчета: Величина риска = (Вероятность + Скорость) x Влияние.

Соответственно, риск № 1 требует большего внимания и более тщательного мониторинга по причине своей более высокой существенности .

Быстрые изменения, с которыми сталкивается бизнес в последнее время, повышают актуальность поиска простых, но объективно отражающих реальность инструментов для управления рисками, к которым относится и карта рисков. Чтобы модель карты рисков была не просто формальностью, а реальным инструментом менеджмента, необходимо использовать дополнительные параметры для оценки существенности риска.

Классическая модель становится не совсем актуальной, несмотря на простоту ее использования. В этом смысле представляется уместным сравнение с процессом управления самолетом: если пилот будет отслеживать риск падения самолета только с использованием высотомера, то это явно упростит ему задачу управления воздушным судном. Вместе с тем, учитывая разнообразие факторов, которые влияют на безопасность полета, этого будет недостаточно. Поэтому пилот использует большее количество различных показаний, необходимых для безопасного полета в постоянно меняющихся условиях.

Добавление дополнительных параметров усложняет использование карты рисков, но вместе с тем делает ее более эффективной.

К таким параметрам помимо скорости могут быть отнесены, например:

-

зрелость и профессионализм команды ;

-

наличие утвержденных внутренних документов, которые используются для управления тем или иным риском, и т.д.

При этом необходимо адекватно оценивать влияние данных параметров на вид деятельности организации. Это обстоятельство справедливо как для кредитных организаций, в которых исторически управление рисками является более «продвинутым» по сравнению с другими коммерческими организациями, так и для нефинансовых организаций. Каждая из них должна объективно оценить те выгоды, которые несет в себе переход от двухмерной к многомерной модели, и сделать вывод о том, насколько классическая модель должна быть скорректирована в зависимости от особенностей функционирования организации.

Нравится:

Нравится: